- Presentación

- Temario

- Metodología

- Titulación

Descripción

¿A quién va dirigido?

El Curso Superior en Contabilidad Bancaria y Asesoramiento MIFID II se dirige a estudiantes y profesionales de cualquier sector, especialmente el sector bancario, que deseen obtener un conocimiento avanzado sobre el desarrollo contable de la administración de la entidad y lograr la certificación MIFID II acreditada por la CNMV

Objetivos

- Saber las funciones y características fundamentales aplicables al sector bancario. - Desarrollar los principios aplicables a los instrumentos financieros y el seguimiento y control de riesgos derivados. - Profundizar sobre las características de las operaciones de inversión crediticia, inmuebles y modelos de provisión. - Analizar el proceso contable de derivados, coberturas, activos financieros e instrumentos de patrimonio. - Comprender los fundamentos matemáticos para la valoración de instrumentos de inversión. - Aprender los productos financieros de inversión sujetos al asesoramiento MIFID II. - Obtener la certificación oficial acreditada por la CNMV en materia de asesoramiento.

Salidas Profesionales

Con la realización del Curso Superior en Contabilidad Bancaria y Asesoramiento MIFID II lograrás profundizar sobre una de las áreas específicas aplicables al desarrollo administrativo y de gestión comercial de las entidades bancarias, con las que a través del conocimiento contable y la certificación MIFID II, optarás a puestos como director de entidades bancarias o asesor financiero

Temario

MÓDULO 1. CONTABILIDAD BANCARIA

UNIDAD DIDÁCTICA 1. LA CONTABILIDAD EN EL SECTOR BANCARIO

- Cuestiones Generales

- Funciones y Características del Sector Bancario

- Normativa General

- Estados Financieros

UNIDAD DIDÁCTICA 2. INFORMACIÓN FINANCIERA APLICABLE A INSTRUMENTOS FINANCIEROS

- Marco Conceptual

- Principios Generales

- Instrumentos Financieros y compensación de saldos

UNIDAD DIDÁCTICA 3. ASPECTOS SOBRE LA GESTIÓN DEL RIESGO DE CRÉDITO

- Marco General del Riesgo de Crédito

- Concesión de Operaciones

- Cambios en las condiciones de las operaciones

- Control y seguimiento del Riesgo

UNIDAD DIDÁCTICA 4. OPERACIONES DE INVERSIÓN CREDITICIA: COBERTURAS Y PROVISIONES

- Introducción al enfoque de "pérdida esperada" de la IFRS 9

- Clasificación de la inversión crediticia por riesgo de crédito

- Estimación colectiva de Coberturas mediante soluciones alternativas

- Cálculo de provisiones individuales

UNIDAD DIDÁCTICA 5. INMUEBLES ADJUDICADOS O ENTREGADOS COMO PAGO DE DEUDAS

- Activos inmobiliarios adjudicados: Clasificación

- Valoración de los Activos Inmobiliarios adjudicados

- Baja de Balance

UNIDAD DIDÁCTICA 6. MODELOS PARA LA CONTABILIDAD DE PROVISIONES POR INVERSIÓN DE CRÉDITO

- El Incumplimiento

- La Medición

- Cálculo de Provisiones por Inversión de Crédito

UNIDAD DIDÁCTICA 7. LA CONTABILIDAD DE DERIVADOS FINANCIEROS Y OPERACIONES DE COBERTURA

- Los derivados financieros

- Valoración de Productos Derivados

- Contabilidad aplicable a las operaciones de Coberturas

UNIDAD DIDÁCTICA 8. VALORACIÓN DE LOS ACTIVOS FINANCIEROS: MODELACIÓN BANCARIA

- Los activos financieros

- Modelo de negocio

- Clasificación de los Activos financieros

- Valoración de los Activos Financieros

UNIDAD DIDÁCTICA 9. CONTABILIZACIÓN DE OPERACIONES DERIVADAS DE LA ACTIVIDAD BANCARIA

- Operaciones de Arrendamiento

- Operaciones de Factoring y Confirming

- Operaciones de Garantía Financiera y Compromiso de Préstamo

- Tratamiento Contable de las Permutas de Activos

UNIDAD DIDÁCTICA 10. INTRUMENTOS DE PATRIMONIO Y PASIVOS FINANCIEROS

- Las Fuentes de Financiación Bancaria

- Instrumentos de Pasivo y Patrimonio Neto

UNIDAD DIDÁCTICA 11. RECONOCIMIENTO Y VALORACIÓN DE INSTRUMENTOS DE PATRIMONIO Y PASIVOS FINANCIEROS

- Reconocimiento y Valoración

- Presentación de los Instrumentos emitidos por las Entidades de Crédito

UNIDAD DIDÁCTICA 12. RECONOCIMIENTO Y VALORACIÓN DE ACTIVOS INTANGIBLES

- Reconocimiento de los Activos Intangibles

- Valoración de los Activos Intangibles

- Tratamiento contable del Fondo de Comercio

- Desarrollo contable de las Marcas

- Tratamiento contable del Software desde la perspectiva de las entidades de Crédito

UNIDAD DIDÁCTICA 13. BAJA DEL BALANCE DE LOS ACTIVOS FINANCIEROS

- Aspectos para la baja de balance de los activos financieros

- Repos

- Titulizaciones

UNIDAD DIDÁCTICA 14. FUNDAMENTOS DE LAS COMBINACIONES DE NEGOCIOS Y CONSOLIDACIÓN DE LAS CUENTAS ANUALES

- Control

- Control conjunto e influencia significativa

- Combinaciones de negocios

- Método de Integración Global

- Método de la Participación

- Integración de Sucursales

- Negocios en el Extranjero

- Negocios en economías con altas tasas de inflación

MÓDULO 2. ASESORAMIENTO FINANCIERO

UNIDAD DIDÁCTICA 1. FUNDAMENTOS FINANCIEROS Y ECONÓMICOS PARA LA INVERSIÓN EN PRODUCTOS MIFID

- Introducción a la inversión

- Valor Temporal del Dinero. Capitalización y Descuento

- Rentabilidad y Tipos de Interés Spot y Forward

- Rentas Financieras

- Fundamentos de la Rentabilidad y Riesgo en productos financieros

- Estadística aplicada a la Inversión Financiera

- La Economía y el Ciclo Económico

- Influencia de la Macroeconomía y Políticas aplicables a los Productos de Inversión

UNIDAD DIDÁCTICA 2. EL SISTEMA FINANCIERO

- Introducción al Sistema Financiero

- Mercados e intermediarios del Sistema Financiero

- El Mercado Interbancario: El Eurosistema y la Política Monetaria Europea

- Mercado de Divisas: Funcionamiento, Riesgos y Tipos de Operaciones

- Mercados de Renta Fija: Características y el Mercado de Deuda Pública

- Mercados de Renta Variable: Estructura y tipos de Operaciones

UNIDAD DIDÁCTICA 3. PRODUCTOS FINANCIEROS DE INVERSIÓN

- Fondos de Inversión: Análisis y Selección de FI y Hedge Fund

- Productos Derivados: Futuros, Opciones y Otros Instrumentos Derivados

- Productos de Renta Fija: Características, Riesgos y Estrategias

- Productos de Renta Variable: Análisis Fundamental y Técnico

- Productos Estructurados: Características, Opciones Exóticas y Productos Complejos

UNIDAD DIDÁCTICA 4. CUMPLIMIENTO NORMATIVO

- Introducción al marco obligacional en la operativa financiera

- Los Servicios de Inversión. Mención especial a la formación exigible al personal financiero y a las obligaciones de información

- Abuso de Mercado: medidas de prevención y detección

- Prevención del Blanqueo de Capitales y Financiación del Terrorismo

- Programas de Cumplimiento Normativo o Compliance Office

UNIDAD DIDÁCTICA 5. GESTIÓN DE CARTERAS Y PATRIMONIOS

- Planificación Patrimonial: Evaluación del Riesgo y las Fichas de Productos

- La Gestión de Patrimonios

- Asset Allocation o asignación de activos

- El proceso de asesoramiento de carteras

- Gestión de carteras. Teoría de carteras y atribución de resultados

- Características del Asesoramiento Financiero y la relación con el cliente

- La relación con el cliente inversor. Asesoramiento y planificación financiera

UNIDAD DIDÁCTICA 6. FISCALIDAD DE LOS PRODUCTOS DE INVERSIÓN

- Marco Tributario de aplicación a los Productos de Inversión

- Impuesto sobre la Renta de las Personas Físicas (IRPF)

- Impuesto sobre Sociedades (IS)

- Impuesto sobre Sucesiones y Donaciones (ISD)

- Impuesto sobre el Patrimonio (IP)

Metodología

EDUCA LXP se basa en 6 pilares

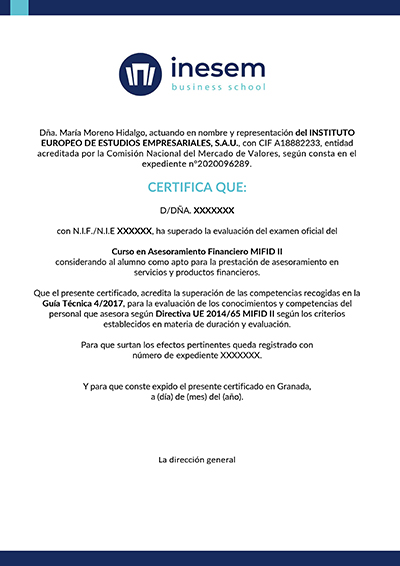

Titulación

Doble titulación:

- Certificación que acredita la superación del examen oficial y obtención de las competencias en materia de asesoramiento financiero según la modificación de la Directiva 2014/65/EU establecida por la CNMV según consta en la resolución con número de expediente 2020096289.

INESEM Business School se ocupa también de la gestión de la Apostilla de la Haya, previa demanda del estudiante. Este sello garantiza la autenticidad de la firma del título en los 113 países suscritos al Convenio de la Haya sin necesidad de otra autenticación. El coste de esta gestión es de 65 euros. Si deseas más información contacta con nosotros en el 958 050 205 y resolveremos todas tus dudas.

Explora nuestras Áreas Formativas

Construye tu carrera profesional

Descubre nuestro amplio Catálogo Formativo, incluye programas de Cursos Superior, Expertos, Master Profesionales y Master Universitarios en las diferentes Áreas Formativas para impulsar tu carrera profesional.

Curso Superior en Contabilidad Bancaria y Asesoramiento MIFID II